Das „Value Investing“ ist eine der am häufigstendiskutierten Anlagestrategien. Wir erklären, was es damit auf sich hat und wieauch Sie ein Portfolio aus Value-Aktien aufbauen können. Außerdem legen wir dar, weshalb die Natur des Value-Investings sich ändert und wie modernisierte Ansätze aussehen.

Einfache Erklärung: Was sind Value-Aktien?

„Value Investing“ ist eine Geldanlage-Strategie, mit der professionelle und private Anleger*Innen „den Markt schlagen“ wollen. Das bedeutet, dass sie mit einer gezielten Auswahl von Wertpapieren eine bessere langfristige Rendite erreichen möchten als mit einem möglichst breit gestreuten Portfolio.

Vertreter*Innen dieser Strategie widersprechen der Hypothese, dass Wertpapiere an der Börse jederzeit effizient bewertet werden (die „Markteffizienzhypothese“ oder „Efficient Market Hypothesis“). Zwar glauben Sie, dass die Preisbildung an der Börse generell gut funktioniert – es gibt jedoch Ausnahmen, die aus der menschlichen Tendenz zum irrationalen Handeln entstehen. Wenn Sie als Anleger*In diese Ineffizienzen ausnutzen können, winken attraktive Gewinne.

Das funktioniert, indem Sie sogenannte „Value-Titel“ suchen. Dabei handelt es sich um Aktien oder Anleihen, die als „unterbewertet“ eingeschätzt werden. Einfach ausgedrückt, ist ihr Börsenkurs ist im Verhältnis zu den langfristigen Gewinnchancen günstig.

Das Grundwerkzeug dafür ist die Kennzahlenanalyse von Unternehmen („Fundamentalanalyse“). Nach Ansicht der Value-Vertreter*Innen haben diese nämlich einen feststellbaren „inneren“ oder „fairen“ Wert, der vom Marktpreis abweichen kann.

Das ist beispielsweise oft dann der Fall, wenn Panik an den Märkten herrscht und die Kurse flächendeckend fallen. Auch wenn die Börse ganze Branchen verschmäht, kann das dazu führen, dass gute Unternehmen unter Wert gehandelt werden.

Langfristig, so eine Prämisse des Value Investings, werden derartige Unterwertungen korrigiert. Die Kurse der betreffenden Unternehmen steigen und Sie können sich am überproportionalen Gewinn Ihrer günstig gekauften Value-Aktien freuen.

Die „Value-Strategie“ empfiehlt nicht einfach,niedrigpreisige Aktien oder gar „Pennystocks“ zu kaufen. Nicht alle Aktien mitniedrigen Kursen steigen langfristig! Es kann sinnvolle Gründe haben, wennUnternehmen schlecht bewertet werden.

Die Kunst des „Value Investings“ besteht darin, hochqualitativeUnternehmen zu einem guten Preis zu kaufen und nicht schwache Unternehmenzu einem Schleuderpreis.

Value-Aktien vs. „Growth“-Aktien: Was sind die Unterschiede?

Das „Growth Investing“ gilt gemeinhin als Gegensatz zum Value Investing. Es fokussiert sich auf Unternehmen, bei denen massives Steigerungspotenzial bezüglich der Umsätze oder Gewinne prognostiziert wird.

Value-Aktien basieren auf der „Substanz“, die ein Unternehmen bereits hat. Die entsprechenden Firmen sind meist etabliert, erfolgreich und gut in ihrem Markt positioniert. Sie müssen wenig in ihr Geschäft reinvestieren und schütten oft hohe Dividenden aus.

Bei „Growth-Werten“ oder „Wachstumsaktien“ kaufen Anleger*Innen nicht die vorhandene „Substanz“, sondern die Vision, dass ein Unternehmen in absehbarer Zeit massiv wachsen könnte.

Eine Anlageform, die noch auskömmliche Renditechancen bietet

Auf der Crowdinvesting-Plattform zinsbaustein.de können Anleger*innen bereits ab 500 € in Immobilienprojekte investieren und sich bis zu 5,25 % Zinsen p.a. sichern. Melden Sie sich unverbindlich an und erfahren Sie mehr:

Oft handelt es sich dabei um Firmen, die ein neuartiges und vielleicht noch gar nicht ausgereiftes Geschäftsmodell betreiben. Teilweise sind sie noch nicht fest als Marktführer etabliert, sondern befinden sich in einem harten Konkurrenzkampf mit anderen Wachstumsunternehmen, die die gleiche Position besetzen wollen. Sie investieren enorme Summen in ihr Geschäft und schütten kaum Dividenden aus.

All das führt dazu, dass Growth-Aktien nach Value-Standards überbewertet sind. Als Growth-Anleger*In zahlen Sie aus Überzeugung mehr für ein Unternehmensaktie, als die reine wirtschaftliche Substanz wert ist. Value-Anleger*Innen dagegen suchen nach Unternehmen, deren Marktkapitalisierung unter der wirtschaftlichen Substanz liegt.

Wer sind bekannte Value-Investor*Innen?

Das Value-Investing ist nicht nur aufgrund seiner Vorzüge als Investment-Strategie bekannt. Sein Ruf verbreitete auch durch den Aufstieg mehrerer Star-Investoren, deren Berühmtheit sich weit über Fachkreise hinaus verbreitet hat.

Benjamin Graham and David Dodd gelten als „Väter“ der zugrundeliegenden Philosophie. Sie fingen bereits in den späten 1920er Jahren an, sie mit Büchern und Vorlesungen zu verbreiten.

Der wohl berühmteste Value-Vertreter ist Warren Buffett, der bei vielen als der beste Investor der Welt gilt. Ihm werden zahlreiche bedeutende Weiterentwicklungen das Value-Investings zugeschrieben.

Auch sein Partner Charlie Munger, mit dem zusammen er die Investment-Gesellschaft BERKSHIRE HATHAWAY führt, hat mittlerweile ebenfalls Weltruhm erlangt. Die beiden haben zahlreiche Vorträge und Investorenbriefe herausgegeben, aus denen Sie viel über modernes Value Investing lernen können.

Etwas weniger bekannt ist Peter Lynch, der den Magellan Fund von Fidelity rund 13 Jahre lang zum erfolgreichsten Investmentfonds der Welt machte. 1989 gab veröffentlichte er das Buch „One Up on Wall Street“, in dem er seine Philosophie verständlich darlegt.

Welche Grundregeln gelten beim Value-Investing?

Das Value Investing ist wenig vereinheitlicht. Trotzdem gibt es einige Grundregeln, auf die sich seine Gedanken herunterbrechen lassen.

Investieren Sie antizyklisch!

Im klassischen Value-Investing spielt antizyklisches Investieren eine große Rolle. Value-Investor*Innen schlagen dann zu, wenn andere das betreffende Unternehmen gerade nicht im Depot haben wollen.

Klassische Beispiele dafür sind schwache Quartalsergebnisse, Panikverkäufe nach schlechten Nachrichten oder Börsenkorrekturen, bei denen die Kurse reihenweise fallen.

Nach Ansicht der Value-Philosophie kommt es in solchen Fällen zu kollektiven Überreaktionen. Der Börsenkurs sinkt in einem Ausmaß, das den Schaden am „inneren Wert“ des Unternehmens übersteigt.

Somit ist eine Lücke zwischen dem „inneren Wert“ und dem Börsenwert entstanden, die der Markt langfristig wieder schließen wird. Wenn Sie einen kühlen Kopf bewahren und in der dunkelsten Stunde investieren, profitieren Sie.

Vermeiden Sie Verluste!

Geld verlieren ist leichter als Geld gewinnen. Wenn Ihr Depot 10 % an Wert verliert und anschließend 10 % steigt, befinden Sie sich weiterhin in der Verlustzone.

Klassische Value-Investor*Innen sind sich dieser Grundregel bewusst und vermeiden hohe Risiken selbst dann, wenn attraktive Renditechancen winken.

Investieren Sie nicht spekulativ!

Die klassische Value-Philosophie legt Wert auf eine Abgrenzung zwischen „Investieren“ und „Spekulieren“, die von bereits Benjamin Graham in seinem Buch „Der intelligente Investor“ (1949) herausgearbeitet wurde.

„Eine Investition ist ein Vorhaben, das nach gründlicher Analyse die Sicherheit des Kapitals und eine angemessene Rendite verspricht. Operationen, die diese Anforderungen nicht erfüllen, sind spekulativ.“

Als Value-Investor*In sollten Sie nicht nur hohe Risiken scheuen, sondern ein grundlegendes Misstrauen gegenüber Prognosen pflegen. Zum „Value-Titel“ taugen nur Geschäftsmodelle, die auch nach eingehender Analyse noch solide erscheinen.

Uninteressant sind dagegen Unternehmen, die sich nur unter bestimmten Bedingungen gut entwickeln werden– selbst dann, wenn Analyst*Innen massive Gewinnchancen sehen.

Achten Sie auf eine angemessene Sicherheitsmarge!

Die Differenz zwischen dem „inneren Wert“ und dem Aktienkurs repräsentiert nicht nur die Gewinnchance eines Value-Investments.

Sie stellt auch eine „Sicherheitsmarge“ dar, denn es ist natürlich möglich, dass Sie sich mit ihren Annahmen bei der Fundamentalanalyse irren und ein Unternehmen langfristig nicht so gut dasteht wie gedacht. Davor sind selbst erfahrene Value-Investor*Innen nicht gefeit, weil bekanntlich keine Untersuchung unfehlbar ist.

Ist die Differenz zwischen „innerem Wert“ und Börsenkurs groß, dann steigt die Chance, dass der Kurs sich auch bei einer Fehleinschätzung akzeptabel entwickelt. Im Umkehrschluss sinkt das Risiko, dass er langfristig einbricht und Sie einen Teil Ihres Investments abschreiben müssen.

Eine Faustregel, wie hoch die „Sicherheitsmarge“ mindestens sein sollte, gibt es nicht. Es steht Ihnen frei, Ihren eigenen Stil zu entwickeln und selbst zu bestimmen, wie konservativ Sie investieren möchten.

Investieren Sie langfristig und mit Geduld!

Ein Bonmot von Warren Buffet lautet: „Die Börse ist eine Möglichkeit, um Geld vom Ungeduldigen zum Geduldigen zu transferieren.“

Das Value-Investing ist keine Strategie, die schnelle Gewinne verspricht. Stattdessen betonen viele Value-Investor*Innen, dass man nur mit einem langen Atem und einer großen Portion Durchhaltevermögen zum Anlageerfolg kommt.

Einen Horizont von 3-5 Jahren sollten Sie bei einem Kauf einer Value-Aktie mindestens einplanen.

Es kann sehr lange dauern, bis der Börsenkurs eines Unternehmens den „inneren Wert“ erreicht. Vielleicht verzeichnet es sogar zwischenzeitliche Kurseinbrüche. Wenn Sie sich davon verunsichern lassen und die Aktie zu früh verkaufen, verlieren Sie.

In einer solchen Situation sollten Sie wissen, worin die Qualität Ihres Unternehmens besteht und stur daran festhalten. Solange es seine Substanz nicht verliert, stehen die Chancen gut, dass es sich lohnen wird.

Manche vermuten, dass das Erfolgsgeheimnis von Warren Buffet in seiner autonomen Position liegt. Im Gegensatz zu vielen Fondsmanager*Innen ist er nicht angestellt und deshalb nicht gezwungen, regelmäßig Gewinne vorzuweisen oder auf aktuelle Trends zu reagieren. Er kann Value-Aktien sehr langfristig halten, wenn er von deren Wert überzeugt ist.

Wie kann man Value-Aktien erkennen?

Das klassische Grundwerkzeug des Value-Investings ist die „Fundamentalanalyse“. Diese schätzt anhand verschiedener Kennzahlen, ob ein Unternehmen unter seinem „inneren Wert“ gehandelt wird oder nicht.

Eine einheitliche Vorgehensweise gibt es dabei nicht. Je nach persönlichem Stil können Sie zahlreiche quantitative, aber auch viele qualitative Faktoren heranziehen. Somit gibt es Raum für die verschiedensten Philosophien darüber, was die „Substanz“ eines guten Unternehmens ausmacht.

Gängige qualitative Kriterien sind beispielsweise:

- Kompetentes und erfahrenes Management

- Starke Wettbewerbsposition, die nicht einfach angegriffen werden kann

- Ein Produkt, das nachfragestark ist und es auch zukünftig sein wird

Darüber hinaus gibt es eine Reihe von Kennzahlen, die bei der Analyse häufig kombiniert werden.

Kurs-Buch-Verhältnis (KBV)

Die Analyse des Kurs-Buch-Verhältnisses (KBV) ist die ursprüngliche, von Benjamin Graham entwickelte Herangehensweise beim Value Investing.

Die zugrundliegende Prämisse ist einfach: Wenn das Vermögen eines Unternehmens größer ist als sein Börsenwert, ist es unterbewertet.

KBV= (Aktienkurs / (Eigenkapital / Anzahl der ausstehenden Aktien))

Wie wertvoll die Vermögenswerte einer Gesellschaft tatsächlich sind, ist jedoch oft nicht transparent. Beispielsweise könnten unsichtbare Potenziale in unterbewerteten Immobilien oder Wertpapierdepots liegen. Gleichzeitig könnte der offizielle Buchwert eines Unternehmens „aufgebläht“ sein, wenn der Wert seiner Vermögensgegenstände großzügig geschätzt wurde.

Graham und seine Schüler*Innen spezialisierten sich deshalb auf gründliche Detektivarbeit, studierten alte Geschäftsberichte und durchforsteten Zeitungen nach Berichten, die Rückschlüsse auf die Vermögenswerte eines Unternehmens erlaubten.

Kurs-Gewinn-Verhältnis (KGV)

Die KGV-Analyse ist eine Weiterentwicklung des Value Investings, die Waren Buffet zugeschrieben wird. Sie ermöglicht es, den Wert von immateriellen Vermögensgegenständen (z.B. Software, eine starke Marke etc.) besser in die Analyse miteinzubeziehen.

Die Kernfrage lautet hier: „Ist ein Unternehmen in Relation zu den Gewinnen, die es erzielt, unterbewertet?“ Dafür setzen Sie den Aktienkurs ins Verhältnis mit den Unternehmensgewinnen:

KGV = Aktienkurs/(Jahresgewinn des Unternehmens/Anzahl der ausstehenden Aktien)

Letzten Endes gibt das KGV also die Anzahl der Jahre wieder, die ein Unternehmen braucht, um seine eigene Marktkapitalisierung durch Gewinne zu erwirtschaften.

Je niedriger es ist, desto besser. Ergebnisse in einem Rahmen von 12 bis 15 gelten als „durchschnittlich“, darunter liegende Unternehmen als „günstig“ oder „unterbewertet“.

Eine gängige Kritik an dieser Kennzahl besagt, dass es sich um eine „Momentaufnahme“ handelt und der Gewinn eines Unternehmens sich von Jahr zu Jahr ändern kann. Ökonom Robert J. Shiller hat deswegen eine korrigierte Version entwickelt: Das „Shiller-KGV“. Hierbei wird nicht der letzte ausgewiesene Gewinn eingesetzt, sondern der inflationsbereinigte mittlere Gewinn der letzten zehn Jahre.

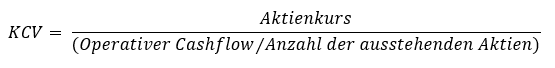

Kurs-Cashflow-Verhältnis (KCV)

Der „Cashflow“ gibt an, wieviel Geld ein Unternehmen zur sofortigen Verfügung hat. Im Fachjargon wird dies auch als Liquidität bezeichnet. Bei der Berechnung des Kurs-Cashflow-Verhältnis (KCV) setzen Sie diese Kennzahl ins Verhältnis zum aktuellen Aktienkurs eines Unternehmens:

KCV = (Kurs des Unternehmens) / (Operativer Cashflow / Anzahl der ausstehenden Aktien)

Je niedriger das Kurs-Cashflow-Verhältnis ist, desto besser. Unternehmen mit einem KCV von weniger als 15 gelten gemeinhin als „unterbewertet“.

Ein geringer KCV kann darauf hindeuten, dass das Unternehmen wirtschaftlich gut aufgestellt ist. Es kann gute Margen haben oder ein etabliertes Geschäftsmodell, das nur wenig Reinvestitionen erfordert.

Wohlgemerkt: So kann es sein – aber nicht notwendigerweise! Der KCV kann auch niedrig sein, weil es sich um einen „Schrottwert“ handelt, also ein Unternehmen, das wirtschaftlich sehr schwach aufgestellt ist und kaum Chancen auf langfristige Wertgewinne bietet.

Das KVC allein eignet sich deshalb nicht, um eine Kaufentscheidung zu treffen.

Dividendenrendite

Dividenden spielen im Value Investing eine große Rolle. Klassische Value-Aktien schütten seit Jahren hohe Dividenden aus, weil sie eine feste Vormachtstellung in einem lukrativen Geschäftsfeld erobert haben. Sie müssen wenig reinvestieren oder sparen.

Wie hoch die Dividendenrendite im letzten Jahr war, berechnen Sie anhand der einfachen Basisformel:

Dividendenrendite = (Dividende / Aktienkurs) * 100

Je höher die Rendite, desto besser. Jedoch gilt auch hier: Attraktive Werte sollten sie kritisch betrachten, weil Sie auf eine (möglicherweise zurecht) niedrige Bewertung des Unternehmens hinweisen können.

Verschuldungsgrad

Der Verschuldungsgrad eines Unternehmens zeigt das Verhältnis von bilanziellem Fremd- und Eigenkapital an. Sie können ihn mit folgender Formel berechnen:

Verschuldungsgrad = (Fremdkapital / Eigenkapital)*100

Je niedriger er ist, desto besser. Unternehmen mit guter „Substanz“ können ihr Geschäft weitgehend aus dem Cashflow finanzieren und benötigen keine größeren „Finanzspritzen“.

Außerdem stellen Schulden immer auch ein Risiko für das Unternehmen dar, beispielsweise durch die Zinsbelastung und die Abhängigkeit von seinen Geldgeber*Innen.

Kurzübersicht: Gängige Kennzahlen bei der Fundamentalanalyse

| Name | Formel | Richtwerte |

| Kurs-Buch-Verhältnis (KBV) |  | KBVs < 1 sind tendenziell unterbewertet |

| Kurs-Gewinn-Verhältnis (KGV) |  | KGVs < 12 sind tendenziell unterbewertet |

| Kurs-Cashflow-Verhältnis (KCV) |  | KCVs < 1 sind tendenziell unterbewertet |

| Dividendenrendite |  | Die langjährige Durchschnittsrendite des DAX lag bei 2,5 %. Höhere Dividenden sind erstrebenswert. |

| Verschuldungsgrad |  | Unternehmen mit einen Verschuldungsgrad > 200 gelten als riskant. |

Wie kann man Value-Aktien kaufen?

Um Ihr persönliches Value-Aktienportfolio zusammenzustellen, haben Sie mehrere Möglichkeiten.

Die naheliegendste Option ist es, persönlich auf die Suche nach Value-Aktien zu gehen und diese bei einem Broker zu kaufen. Hierfür ist einiges an Zeit- und Arbeitsaufwand nötig, der von manchen jedoch auch als Hobby angesehen wird.

Eine ebenfalls verbreitete Herangehensweise ist es, die Investments von bekannten Value-Investor*Innen zu kopieren. Hierfür bietet sich beispielsweise Warren Buffet (BERKSHIRE HATHAWAY) an, dessen Portfolio regelmäßig in einschlägigen Publikationen diskutiert wird.

| Aktie | Sektor | Anteil am Portfolio |

| Apple | Informationstechnologie | 40,07% |

| Bank of America | Finanzen | 14,45 % |

| American Express | Finanzen | 7,92 % |

| Coca Cola | Lebensmittel | 7,79 % |

| Kraft Heinz | Lebensmittel | 4,81 % |

| US BANCORP | Finanzen | 2,65 % |

(Stand: 31.03.2021,Quelle: https://warrenbuffettstockportfolio.com/)

Eine bequeme Variante ist es, auf Value-Strategien spezialisierte Investmentfonds zu kaufen. Diese sind häufig am Zusatz „Value“ im Namen erkennbar.

Grundsätzlich lassen sich zwei Varianten unterscheiden:

- Bei aktivgemanagten Fonds suchen Fondsmanager*Innen nach eigenem ErmessenValue-Aktien. Dafür fallen Gebühren an, die in der Regel bei 1,5-2,5 % desAnlagevolumen pro Jahr betragen.

- Mittlerweile sind auch rund ein Dutzend Value-ETFs sind aktuell an der Deutschen Börse notiert. In der Regel repräsentierenSie gängige Indizes (Dax, MSCI World) und führen darüber hinaus nocheine Selektion nach Value-Kriterien durch. Sie kaufen keine Unternehmen, dienach Value-Standards schlecht abschneiden oder investieren besonders viel inFirmen, die „unterbewertet“ sind. Da diese Auswahl weitgehend automatisiertgeschieht, sind Value-ETFs oft deutlich günstiger als aktiv gemanagteValue-Fonds.

Was sind Beispiele für typische Value-Aktien?

Als klassische Value-Aktie gilt beispielsweise Coca-Cola. Das Unternehmen ist ein weltweit führender Getränkehersteller mit einem sehr starken Markennamen. Seit Jahren zahlt das Unternehmen kontinuierlich Dividenden aus. Ein Blick in die Geschäftszahlen offenbart eine freie Liquidität von mehreren Milliarden US-Dollar (Stand: 10/2021), sodass es für schwierige Marktphasen gewappnet ist.

Lohnt sich Value-Investing 2022 noch?

Seit einigen Jahren führt die Finanzwelt eine rege Debatte darüber, ob das Value-Investing noch funktioniert oder nicht. Der Grund dafür sind die mageren Ergebnisse vieler Value-Portfolios. Sie werden seit Jahren durch simple Index-Portfolios geschlagen, sodass keine Outperformance gegenüber dem Markt mehr sichtbar ist.

Kritiker*Innen haben eine Reihe plausibler Argumente, weshalb das Value Investing im 21. Jahrhundert „tot“ sein könnte:

- Im digitalen Zeitalter können Growth-Aktien so stark wachsen, dass mit Ihnen viel mehr Rendite erzielt werden kann als mit klassischen Value-Aktien.

- Gängige Value-Strategien sind mittlerweile bekannt und weit verbreitet. Dadurch steigt die Nachfrage nach entsprechenden Titeln und es wird schwerer, Value-Aktien günstig zu bekommen.

- Die Wirtschaft im 21 Jahrhundert ist von „Disruption“ geprägt. Klassische Value-Unternehmen können viel leichter vom Thron gestoßen werden als früher.

- • Die Geschäftsmodelle vieler Unternehmen werden im digitalen Zeitalter komplexer und sind dadurch schwieriger mit den klassischen Kennzahlen analysierbar.

Auf jeden Fall gibt es weiterhin zahlreiche Vertreter*Innen, die auf „Value Investing“ schwören. Teilweise plädieren Sie für eine Abkehr von der klassischen Fundamentalanalyse und einen stärkeren Fokus auf Geschäftsmodelle, die aus „qualitativen“ Gesichtspunkten überzeugend sind. Mache gehen so weit, diese Philosophie unter dem Namen „Quality Investing“ als einen ganz eigenen Investment-Ansatz zu betrachten.

Hierbei spielt oft auch das Wachstumspotenzial eine Rolle, weshalb die altbekannten Grenzen zwischen Value- und Growth-Aktien verschwimmen. Ein Beispiel dafür ist „Tesla“: Es handelt sich um einen klassischen Growth-Wert, der nach vielen Maßstäben überbewertet ist. Er wird jedoch auch nicht selten von Quality-Investor*Innen gekauft, weil diese vom Potenzial des Geschäftsmodells fest überzeugt sind.

Doch auch Anhänger*Innen des ganz klassischen Value-Investings sind noch nicht ausgestorben. Sie verweisen gerne auf die langfristige Natur der Value-Philosophie – eine Flaute von einem Jahrzehnt reicht nicht, um sie ein für alle Mal abzuschreiben. Ob und wann das Value Investing ein furioses Comeback feiern kann, wird also nur die Zeit zeigen.

Anlagealternative mit 5,25 % Zinsen p.a.: Investition in Bauprojekte

Möchten Sie mit geringem Kapitaleinsatz und kurzem Zeithorizont am Immobilienmarkt beteiligen? Crowdinvesting bei zinsbaustein.de gibt Ihnen die Möglichkeit, mit Beträgen von 500 bis 25.000 € direkt in einzelne Immobilienprojekte zu investieren. Die Investitionssumme wird als Darlehen an einen Projektentwickler vergeben und nach einer festgelegten Laufzeit von 12-36 Monaten zurückgezahlt.

Laden Sie sich jetzt unseren kostenlosen Ratgeber herunter und erfahren Sie mehr über die Funktionsweise, Chancen und Risiken dieser Anlageform: